Dans le cadre du financement hypothécaire, si vous manquez de fonds propres vous pouvez utiliser une partie de votre second pilier (LPP), deux solutions s’offrent à vous, le retrait anticipé ou le nantissement (mise en gage) de ce dernier.

Rappelons le, selon les directives ASB pour les financements hypothécaires de logements en propriété à usage propre, une part minimale de fonds propres sur la valeur de nantissement, ne provenant pas de l’avoir du 2e pilier (versement anticipé et mise en gage), est requise. Cette part minimale s’élève à 10 %.

Quels fonds propres sont pris en compte afin de financer la part de 10% minimum?

Important : une sélection méthodique des fonds propres doit être effectuée en fonction des rendements, du taux hypothécaire et du TMI.

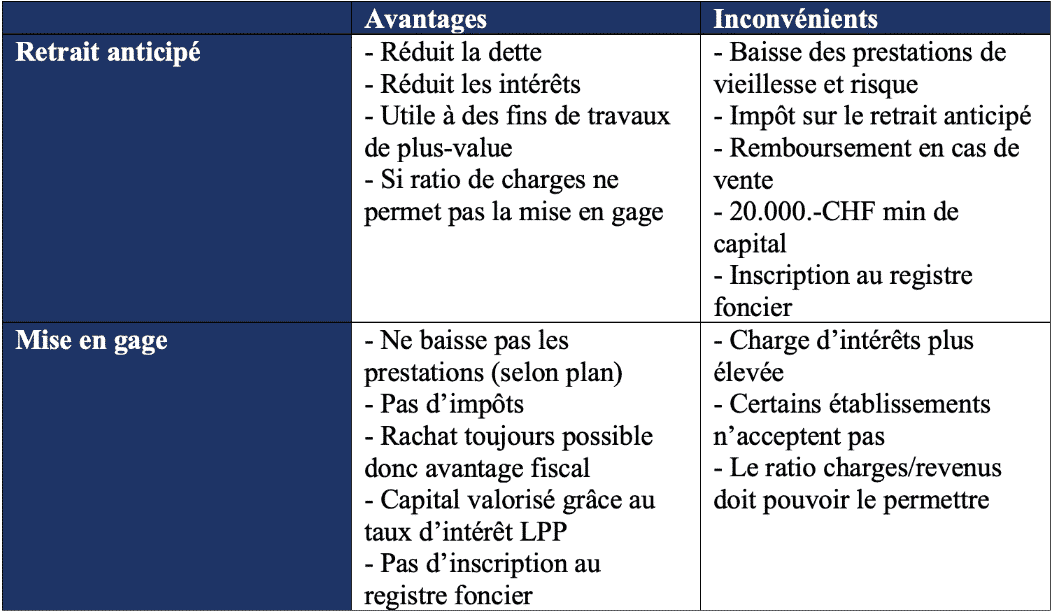

Tableau comparatif

Retrait anticipé?

Lorsque vous choisissez l’option du retrait anticipé, vous optez pour un retrait avant l’âge légal de la retraite. Mais que se passe t-il réellement?

Au moment du retrait du capital, deux facteurs fondamentaux sont à prendre en considération, dans un premier temps votre fiscalité, et dans un second temps votre prévoyance, voyons ceci plus en détail.

IMPACT FISCAL

Un impôt prélevé par la confédération et le canton frappe tout retrait de capital de prévoyance, cet impôt est aussi appelé impôt sur les prestations en capital, ce dernier est soumis à un taux préférentiel, celui-ci avoisine les 10% de moyenne et peut être calculé en vous rendant sur le site officiel de votre canton, des calculatrices Excel sont à disposition.

IMPACT SUR LA PRÉVOYANCE

Selon votre plan de pension, le retrait anticipé dans votre deuxième pilier pourra avoir un impact qui pourra venir pénaliser vos prestations de retraite, d’invalidité, ainsi que les prestations de survivant comme la rente de veuve/veuf/orphelin.

Dans le cadre d’un plan de primauté de cotisation

Votre rente de vieillesse, vos rentes d’invalidité ainsi que les rentes de survivant veuve/veuf/orphelin sont calculées sur votre avoir de vieillesse sans intérêt. Par conséquent, tout retrait viendra réduire ces prestations.

Exemple : Madame retrait EPL de 100’000.-CHF à 45 ans , taux min 1% selon LPP

Rente de vieillesse:

100’000 à 1% pendant 19 ans = 120’811 X 6,8% = 8’215 de réduction annuelle

Rente d’invalidité :

100’000 X 6,8% = 6’800 de réduction annuelle

Rente de veuf :

100’000 X 6,8% X 60% = 4’080 de réduction annuelle

Rente d’orphelin :

100’000 X 6,8% X 20% = 1’360 de réduction annuelle

Dans le cadre d’un plan de primauté de prestation

Le plan d’une caisse avec primauté de prestations offre, lui, des prestations en pour cent sur le salaire assuré. Dans cette typologie de plan, les prestations de vieillesse et de risque sont calculées en pour cent du dernier salaire assuré ou d’une moyenne des derniers salaires assurés.

Par conséquent, un retrait n’entraîne aucune baisse des prestations.

Dans le cadre d’un plan mixte ou de bi-primauté

Lors d’un plan de bi-primauté ou mixte, les prestations de retraite sont calculées sur l’avoir de vieillesse (primauté cotisations), quant aux prestations de risque, elles sont exprimées en pour cent du salaire assuré (primauté prestations).

Dans un tel cas, vous réduisez uniquement la partie rente de vieillesse et non risque.

COMMENT COMPENSER CETTE BAISSE DE PRESTATION?

Il est indispensable de prendre des mesures afin de combler ces lacunes, un rachat dans le deuxième pilier (LPP) permettra de renflouer ce manque, sans oublier que tout retrait doit au préalable être remboursé avant d’effectuer un rachat qui pourra être déductible fiscalement et ce jusque l’âge légal de la retraite (nouvelle révision des prestations complémentaires 2021). Tout remboursement entraine une restitution de l’impôt.

Une autre solution de compensation peut être mise en place, une épargne 3ème pilier avec des prestations avec une rente d’incapacité de gain ainsi qu’un capital décès.

Nantissement?

Si vous choisissez l’option nantissement, aucun retrait ne sera effectué, en effet la banque met en garantie l’avoir concerné et vous prête la somme afin d’augmenter le montant de votre prêt.

Important : tout comme le retrait, la mise en gage devra être amortie sur 15 ans, au plus tard à l’âge de la retraite.

Exemple :

Bien d’une valeur de 1’200’000.-CHF

Taux d’avance de 80% : 960’000.-CHF

Fonds propres minimum : 240’000.-CHF dont 120.000.-CHF ne peuvent pas provenir de la caisse de pension. Cas classique 120’000.-CHF de LPP et 120’000.-CHF de fonds propres en dur.

Lors d’un nantissement, la part des 120’000.-CHF de deuxième pilier est finalement mise en gage par la banque ce qui fera passer votre prêt à 1’080’000.-CHF au lieu des 960’000.-CHF initiaux. La charge d’intérêts va donc augmenter annuellement et votre revenu devra conserver son taux d’effort de 33%.

Cependant, qui dit charge d’intérêts plus élevés, dit déduction plus élevée des intérêts hypothécaires sur le revenu dans votre déclaration fiscale.

Points clés du nantissement

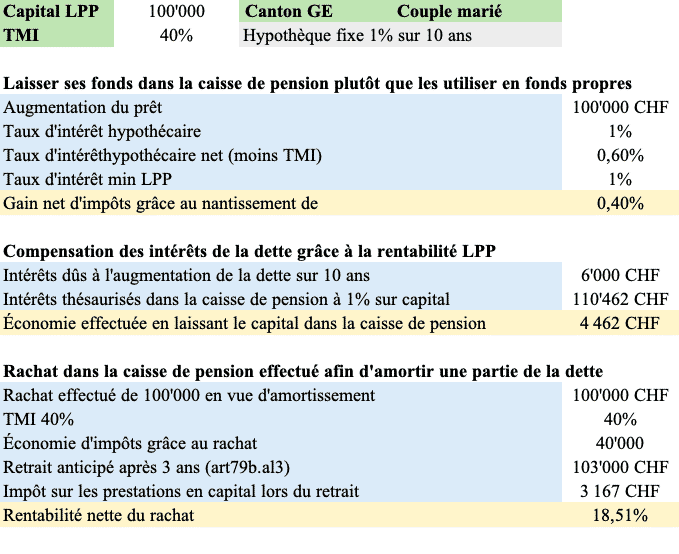

Pour terminer, comparativement à un retrait, une mise en gage permet à votre capital LPP de continuer à bénéficier de l’intérêt capitalisé de 1%, ce dernier est en plus souvent supérieur au taux hypothécaire net d’impôts.

Vous pouvez également effectuer des rachats dans votre caisse de pension afin d’obtenir des économies d’impôts non négligeables avec en prime l’éventualité de valoriser vos prestations de retraite et risque en fonction de votre plan de pension.

Vous pouvez même suite à ces rachats effectuer un retrait anticipé (min 3 ans après selon art79.al3) afin d’effectuer un amortissement d’une partie de votre dette.

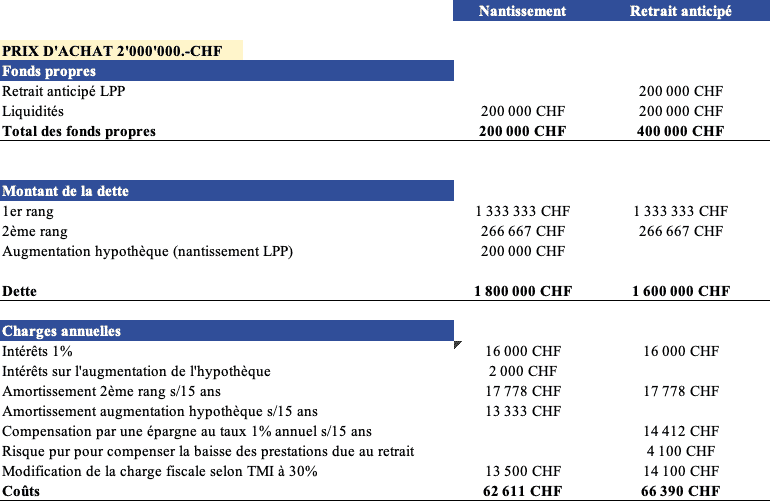

Comparatif chiffré

Dans la pratique un nantissement s’opère moins fréquemment du fait que le taux d’effort ne le permette pas, cependant cette option peut dans certains cas se révéler bien plus avantage afin de ne pénaliser et baisser aucune prestation de prévoyance.

Plusieurs facteurs sont à prendre en considération n’hésitez pas à prendre rendez-vous afin de bénéficier d’une expertise adaptée.